作者:东海期货王亦路

聚酯瓶片期货即将在8月30日上市,前期我们也对聚酯瓶片的基础以及合约情况做了基本的梳理,近期瓶片期货已经推出了合约挂牌价和交割仓库以及相关费用标准等,基于这些基本情况,本文将会对合约上市前的情况进行梳理。

瓶片交割基本情况

瓶片交割仓库及品牌情况

根据交易所信息,目前指定瓶片交割仓库共8家,主要仍然集中在江苏浙江等下游厂家集聚地。交割厂库共6家,基本也集中在四家龙头企业。由于得益于交割库本身对接下游企业资源较多,下游接受度均较高,不存在地域性交割优劣,所以此次交割仓库及厂库均未设置升贴水。

交割品牌方面,由于瓶片标准化程度高,所以主要交割牌号也均为龙头企业产品,华润,万凯,三房巷以及逸盛的分厂品牌均为交割免检品牌,由于瓶片产能集中度极高,龙头产能占比近年来不断增加,至23年底CR4高达83%,所以主流交割品牌基本能够满足市场大部分下游需求,此次交割品牌设置合乎市场应用情况,后期企业基本不需考虑市场标号或交割牌号问题。由于江苏、浙江和广东间距主产区和贸易集散地的角色,是瓶片现货价格的基准第,所以上市初期将把江苏、浙江及广东作为基准交割地,并优先进行布局,瓶片产能分布也基本集中在江苏,浙江以及广东、海南、重庆等产能所在地区,此次交易所交割库选择基本契合了产业集中化的特点,交割仓库及厂库的辐射能力较广。

其他的交割仓库,在瓶片期货运行稳定后,交易所也会再根据运行情况,考量将其他地区纳入交割区域。

另外,由于考虑到瓶片质量问题,此次瓶片合约仍然设置了对仓单的强制注销制度,1、5、9的第15个交易日将集中进行注销,厂库仓单注销、货物出库时距离生产日期最长不能超过6个月。另外仓库仓单的注册中,生产日期超过60天的货物同样不允许入库,这样的标准实际是比产业通用标准更加严格的,所以相当程度上保证了交割买家的利益,维护了期现货市场的稳定,完美衔接了产业和金融产业的协同运行。

瓶片交割费用

另外由于瓶片物理性质较为稳定,并且通常呈颗粒状,阻隔性好,安全性佳,所以易于保存,瓶片仓储费设置较低,为每吨0.8元/天。由于最长在库时间受到强制注销制度限制,所以一批货物的最多在库时间为4个月,仓储费最多为约98元/吨。

另外出入库仍各有费用14元/吨,均由入库方支付。瓶片质量检验项目包括熔融峰温检验、灰分检验、特性粘度检验等11项检验,总计在2700元/吨。另现场扦样费在2000元/批次。

瓶片合约及挂牌价情况

瓶片合约情况

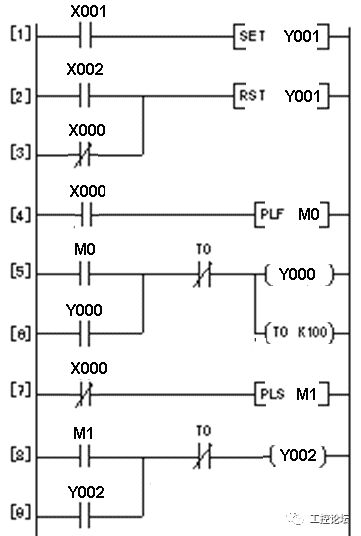

瓶片合约与征求意见细则稿出入不大,业绩电话会上失风度首席执行官炮轰华尔街分析师一手为15吨,匹配了PTA基本情况,合约交割月份为1-12月。涨跌停板制度为不超过上一交易日结算价的±7%,上市首日涨跌停板幅度为合约挂牌基准价的±14%。保证金方面,交易保证金为8%,并且随交易时间段不断提升。最后交易日为合约交割月份的第10个交易日,最后交割日为交割月份的第13个交易日。

最小合约变动价位为2元/吨,兼顾了报价效率和价格的连续性,与关联品种PX、PTA、短纤一致。

挂牌价情况

目前交易所对首批上市交易合约PR2503、PR2504、PR2505、PR2506、PR2507和PR2508的挂牌基准价,定为6850元/吨。按照目前的价格推算,挂牌价基本符合市场情况,首日涨跌停幅度为±14%,涨跌停板价格为7810元/吨及5892元/吨。

按照8月28日当天的现货情况,我们对挂牌价做如下考量:

由于瓶片下游产能大多仍在浙江及江苏,所以以江浙瓶片现货最低价6770为基准,计算挂牌价情况。目前现货仍然呈远月贴水情况,月贴水基本在20元,现货11月价格目前为6730,按照贴水计算3月纸货可能在6650,挂牌价可能最多相对简单计算纸货高估200。但实际1-2月贴水仍然无可靠标的,所以该推算仅能大致推算出挂牌价略有高估,且基本在可接受范围内,并不一定能得到合适的高估幅度,实际估算角度可以从下文加工费计算出发。

瓶片上市策略

4.1.加工费策略

从加工费角度也可以对首日价格进行一定估值和策略调整。由于近年来新产能投放密集,目前瓶片加工成本已经大幅压缩,目前瓶片加工费已经大幅缩减至440左右,所以从这点来看,按照0.855*PTA 0.332*乙二醇计算,瓶片聚合成本扣除后,如果加工差仍然略有高估,则挂牌价可能也偏高估。

目前按照前日瓶片及原料华东现货以及3、4、5月瓶片挂牌价和原料合约价格来计算,扣除聚合成本后,3、4、5月的估算加工差分别在626元,597元和691元,相比此前产业平均的440左右加工差均有高估,所以按照6850挂牌价格,可能有高估180左右,合约上市后也确实向下进行了调整,并且超过了我们的预期,开盘后03价格持续稳定在6570左右。

但是从实际出发,加工差估算并不能完全地反映出行业动态。自从2季度以来,瓶片行业对产能过剩的感知已经尤甚,所以行业整体都开始进行自律调整,在行业自律情况下,瓶片利润得到了明显的恢复,从2季度末一度跌入亏损,目前已经有了明显的恢复,简单现金流已经重新转入盈利,所以合约价格反映的加工费也在实际加工费波动范围内,推算得到的做缩也并不一定完全能够在短时间内实现。

另外,瓶片供需自身也有淡旺季之分,后期随着饮料下游淡季的到来,瓶片厂商将普遍开始进行检修,届时供应压力也将减小,叠加上游PTA和乙二醇压力仍在,加工差或能维持在目前水平,现金流也能有维持正向的驱动。

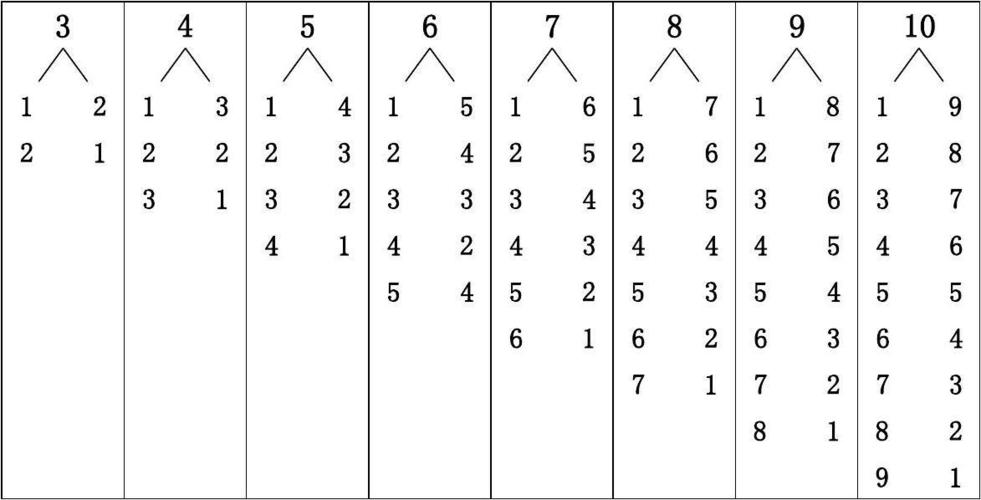

4.2.月间策略

首日中3月与5月合约价格一致,但实际一定会出现3、5月合约涨跌不一致的情况。从月间角度来看,按照3月价格推算5月无风险套利价格,成本为仓储,计提仓单质押后资金总利息。从该角度计算,按照3月合约挂牌6850元,得5月无风险套利成本在103,那么如果3-5价差超过-103元,即可进行买入3-5月差进行做缩,目前来看3-5价差在-25左右,并没有给出这样的套利机会。后续需要等待合约稳定后,更多的厂商以及投资者入场,瓶片沉淀资金更多之后,波动才可能有更大的波动,我们以上所述策略逻辑仍然有效,后期可以视品种波动情况谨慎操作。

从该角度计算,按照3月合约挂牌6850元,得5月无风险套利成本在103.1,则5月合理无风险价格在6953,即如果3-5价差超过-103元,即可进行买入3-5月差进行做缩。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。